社会保障財源はどこに―①企業はもうけて税収は減少

財政危機が叫ばれ、政府は社会保障削減と消費税増税による「財政再建」を強調するが、それは正しいのか。日本の税収構造を検討しながら、保団連が提案する社会保障財源の考え方を連載で解説する。今号では法人税率の引き下げを考える。

■問題は税収構造にある

|

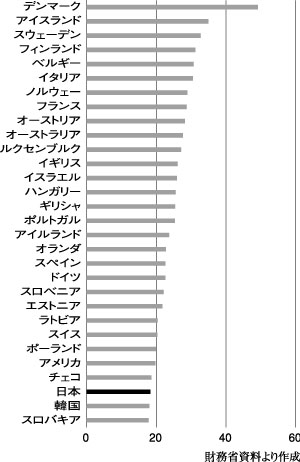

| 図1 各国の租税収入(対GDP比:%) |

日本の対GDP比の社会保障支出は決して高くない。高齢化率等も踏まえれば、諸外国と比較してむしろ低く抑えられており、財政赤字の原因が社会保障支出にあるとは言えない。

「財政危機」の問題の本質は社会保障などの支出ではなく税収構造にある。日本の税収の対GDP比は国際的に見て非常に低い水準だ(図1)。日本の税収対GDP比(地方税含む)は18.7%。ドイツは23.3%でEU諸国の中では低い方だが、その差は4.6%、日本のGDPで考えると24.5兆円となる。明らかに税収の規模が小さい。

日本の税制の転機は1989年だ。この年に、法人税率の引き下げ、所得税の最高税率の引き下げとセットで消費税が導入された。89年度の税収は54.9兆円で、所得税は21.4兆円、法人税は19兆円、消費税は3.3兆円だ。これが2016年度には税収55.9兆円、所得税17.7兆円、法人税11.1兆円、消費税16.8兆円となった。消費税は13.4兆円増え、所得税・法人税は合わせて11.6兆円減少。消費税増税は法人税と所得税の減税に置き換えられただけで、税収全体はほとんど増えていない。

同じ期間に名目GDPは約130兆円増加しており、経済規模が大きくなっても税収は増えない構造が作られてきた。

■軽減され続けた企業の税負担

|

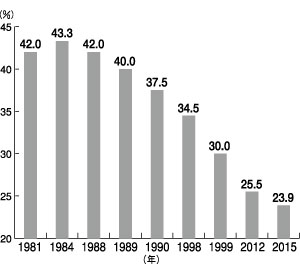

| 図2 法人税率の推移 |

2016年度の税収は7年ぶりに前年比マイナス、当初見込みの2.1兆円から大幅な下振れとなった。企業は過去最高益を更新し、内部留保は400兆円を突破したにもかかわらず、特に大きく見込みを下回ったのが法人税だ。企業が利益を上げても税収が増えない税制の歪みがわかりやすくあらわれた。

国税の法人税率は最も高かった1984年の43.3%から23.4%に、20ポイントも引き下げられてきた(図2)。地方税も含めた法人三税の実効税率は現在29.97%だが、第二次安倍内閣発足当時は37%だった。安倍首相は「法人実効税率20%台を目指す」として引き下げを続け2016年には20%台となった。

法人税率引き下げの理由に必ず挙げられるのが「日本の税率は国際的に高い」ということだ。しかし、日本の法人税には大企業ほど有利なさまざまな優遇がある。象徴的な例では、トヨタは08年度から12年度までの5年間、大きな利益をあげながらも法人税を納めていない。見かけの税率から実際の税負担率はわからず、税率による単純な比較はできない。

歴代政権が行ってきた法人税率の引き下げは、企業の税負担を大きく軽減し、企業業績が好調であっても税収増とならない構造を作ってきた。その結果が今日の税収の不足と、内部留保の積み増しとなっている。

以上